La guía completa para autónomos sobre el modelo 303 de autoliquidación del IVA

el 06 de abril, 2023 • 6 min de lectura

Ha llegado abril y, con él, la hora liquidar el primer trimestre de 2023. En Xolo, nos parece un momento ideal para presentarte al modelo 303 de autoliquidación del IVA.

- Modelo 303, lector.

- Lector, modelo 303. 🫱🏼🫲🏻

Sabemos que no os llevaréis bien pero, lamentándolo mucho, es necesario que os conozcáis. Ya que tendréis que veros las caras cada tres meses a lo largo de toda tu vida como freelance.

¿Qué es el modelo 303 de IVA para autónomos?

El modelo 303 (autoliquidación del IVA o declaración trimestral del IVA) es un formulario que todos los trabajadores y trabajadoras por cuenta propia debemos conocer, ya que tenemos que rellenarlo y enviarlo a la Agencia Tributaria al finalizar cada trimestre.

Es normal que te dé mucha pereza 😅, pero lo cierto es que (como con todo el papeleo administrativo) es muy importante que lo hagas bien y en tiempo para evitar problemas con Hacienda.

Vayamos a lo más básico. ¿Cómo funciona el IVA para los autónomos? Quizá esto ya te lo sepas, pero no está de más hacer una breve recapitulación para los más novatos (y si te lo sabes, siempre puedes saltarte el próximo párrafo).

El IVA es el impuesto que grava el consumo de la mayoría de bienes y servicios. Como trabajador por cuenta propia, es tu responsabilidad aplicarlo correctamente en los bienes y/o servicios que vendes. También es tu responsabilidad “custodiar” 🥷🏼 ese dinero para, posteriormente, entregárselo a Hacienda. Vamos, que esa pasta no te pertenece (por muy bien que le siente a tu cuenta bancaria 🥲), simplemente actúas como un recaudador de la Agencia Tributaria. Este tipo de IVA, el que cobras a tus clientes en tus facturas de ventas, se conoce como IVA repercutido.

Por otro lado, tenemos también el IVA que pagas a tus proveedores en tus facturas de gastos, el que se paga en prácticamente cualquier compra. Y este se conoce como IVA soportado.

En resumen, por un lado recibes IVA (repercutido) y por otro lado pagas IVA (soportado). La diferencia entre esos dos importes (más o menos)* es lo que vas a tener que pagarle a Hacienda.

Y aquí es donde entra en juego el modelo 303. Este formulario es la manera de comunicar a la Agencia Tributaria cuánto IVA has recaudado VS cuánto has pagado.

- Si la diferencia es positiva, es decir, has recaudado más IVA del que has pagado, tendrás que ingresar la diferencia en Hacienda.

- Si la diferencia es negativa, es decir, has pagado más IVA del que has recaudado, podrás compensarlo en el próximo trimestre.

*Retomando el “más o menos” de antes: no todo el IVA que pagas en tus compras es deducible (no podía ser tan bonito). Sólo podrás deducir el que corresponda a gastos relacionados con tu actividad económica y que sean necesarios para el desarrollo de la misma. Además, existen límites y condiciones que debes cumplir para poder hacerlo.

En este artículo puedes conocer algunos de tus gastos deducibles como freelance, pero lo mejor siempre será que te asesore un profesional. Este es un tema complejo que puede llevarte a cometer errores. Y que deduzcas más gastos de la cuenta, no le gusta mucho a Hacienda… 😤

NOTA: El modelo 390 es el equivalente anual al modelo 303 y resume todas las declaraciones trimestrales del IVA de ese año.

¿Quién está obligado a presentar el modelo 303?

Todo profesional que desarrolle una actividad económica sujeta a IVA en territorio español debe presentar el modelo 303 de autoliquidación del IVA (sea cual sea su forma jurídica). Esto nos incluye prácticamente a todos los autónomos y empresas, ya que la mayoría están sujetas a IVA. Incluso las empresas extranjeras que realicen actividades económicas en España pueden estar obligadas a liquidar este impuesto.

Las operaciones exentas de IVA y que, por tanto, no estarían obligadas a presentar el modelo 303 son aquellas relacionadas con:

- Hospitalización y asistencia sanitaria

- Enseñanza y formación reglada

- Asistencia social

- Servicios inmobiliarios

- Operaciones de seguros

¿Cuándo hay que presentar el modelo 303?

Lógica básica:

- Un trimestre es un período de 3 meses

- Un año es un período de 12 meses

- En un año tenemos 4 trimestres

Pues al final de cada uno de esos cuatro trimestres, tendremos un margen de días para presentar el modelo 303 de autoliquidación del IVA (que suele ser del 1 al 20 de los meses siguientes al trimestre correspondiente).

Entonces, la cosa queda así:

|

Duración |

Declaración (modelo 303) |

|

|

1er trimestre |

Del 1 de enero al 31 de marzo |

Del 1 al 20 de abril |

|

2º trimestre |

Del 1 de abril al 30 de junio |

Del 1 al 20 de julio |

|

3er trimestre |

Del 1 de julio al 30 de septiembre |

Del 1 al 20 de octubre |

|

4º trimestre |

Del 1 de octubre al 31 de diciembre |

Del 1 al 30 de enero |

Llegados a este punto quizá te preguntes por qué para presentar el IVA del 4º trimestre tenemos 30 días y no 20. A veces (muy pocas veces) la Agencia Tributaria empatiza con los autónomos y empresas. En este caso, nos da un respiro para disfrutar de las Navidades y tener un poco de margen para cerrar el año y ponernos al día.

Ten siempre estos plazos en mente y procura cumplirlos para evitar sanciones. Porque a la hora de multarte, seguro que Hacienda ya no es tan empática 🫠.

Para saber más sobre los plazos y presentaciones de cada trimestre puedes leer:

→ El calendario fiscal de autónomos ←

Cómo presentar el modelo 303 del IVA

🆕 ATENCIÓN, ATENCIÓN. ¡NOVEDAD! 🆕

Desde el 1 de enero de 2023, con la modificación de la Orden HAP/2194/2013, la única forma válida de presentar el modelo 303 de autoliquidación del IVA es por vía telemática.

Con anterioridad a esta fecha, también podía presentarse en papel en alguna de las oficinas de la Agencia Tributaria o entidades colaboradoras, pero vaya, que esto no te lo vamos a contar porque… Tempus fugit.

Cómo presentar el modelo 303 de forma telemática

Para presentar el modelo 303 de autoliquidación del IVA por vía telemática necesitarás un certificado digital. En caso de que no lo tengas, también podrás identificarte a través del sistema cl@ve PIN, que te permite un acceso temporal.

CONSEJO XOLO: si vas a hacer estas gestiones con frecuencia, te recomendamos el certificado digitalel cual es obligatorio para los autónomos. No tiene ningún coste y te ahorrará muchísimo trabajo y tiempo, ya que podrás resolver muchos trámites con la Administración Pública.

Una vez aclarado esto, vamos con lo que tienes que hacer:

1. Accede a la Sede Electrónica de la Agencia Tributaria y, en la barra superior, selecciona el apartado “Todas las gestiones”. Luego sigue la ruta: Impuestos, tasas y prestaciones patrimoniales > IVA > Modelo 303. IVA. Autoliquidación > Modelo 303. Ejercicio 20XX. Presentación y servicio de ayuda Pre303 (te dejamos el enlace directo a este último apartado, aunque te aconsejamos hacer toda la ruta para familiarizarte con la página).2. Una vez dentro, deberás identificarte (como hemos dicho, con tu certificado digital o a través del sistema cl@ve PIN).

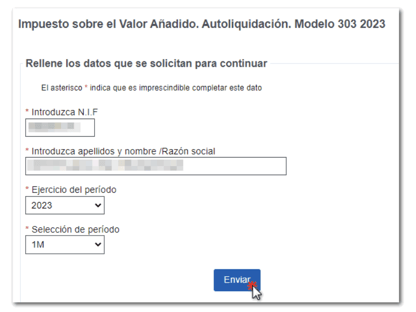

3. Tras la identificación, tendrás que rellenar unos datos básicos. Puede que algunos te aparezcan cunplimentados por defecto gracias al servicio de ayuda Pre303, pero siempre puedes editarlos si hay errores o necesitas realizar algún cambio.

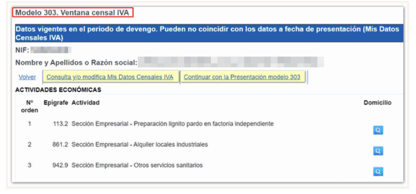

4. Posteriormente, accederás a la “Ventana censal IVA”, donde puedes consultar y/o modificar tus datos censales de IVA (si fuera necesario) o bien, directamente, continuar con la presentación del modelo 303.

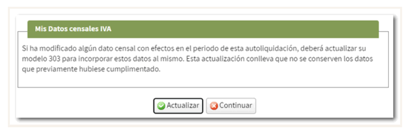

**NOTA**: Si realizas algún cambio en tus datos censales de IVA, antes de acceder al formulario, te saltará este aviso para actualizar esos datos también en el modelo 303.

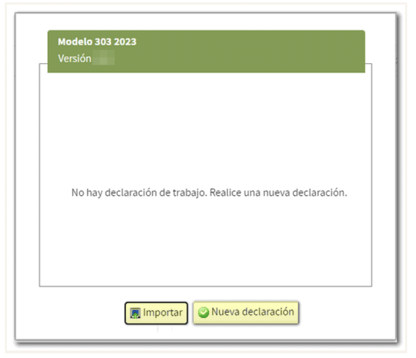

5. Ya estás identificado, con tus datos revisados y listo para comenzar la faena 🧐. Pues bien, llegados a este punto, tendrás dos alternativas:

- A. Si utilizas algún programa de contabilidad que te exporte un fichero con un diseño compatible al de la Agencia Tributaria, podrás importar ese archivo. Aunque lo habitual como freelance no es que tengas un programa de contabilidad, puede que sí tengas contratada una gestoría que te facilite todo este trabajo y te envíe el fichero directamente.

- B. La opción B será pulsar en "Nueva declaración" y rellenar el formulario a través de la propia web de la Agencia Tributaria.

Cómo rellenar el modelo 303 del IVA como autónomo

Primero, ¿qué información necesitas para rellenar el modelo 303 de autoliquidación del IVA? Pues vas a necesitar tener a mano todas las facturas de ingresos y gastos del trimestre.

Segundo, tendrás que organizar todos estos importes de la siguiente forma:

- Evidentemente, lo primero, separar ingresos de gastos.

- Separar bases imponibles por un lado, cuotas de IVA por otro.

- Separar por tipos impositivos (IVA del 4%, del 10% o del 21%).

- Separar por procedencia (factura nacional, intracomunitaria o extracomunitaria).

- Separar gastos corrientes (los que duran menos de 1 año) de bienes de inversión (los que duran más de 1 año, como un ordenador) y que superan los 3000€ de base imponible.

Tercero, ya estás listo para empezar a rellenar el formulario. Te lo advertimos, no es una tarea fácil ni rápida. Nuestra recomendación es que te armes de paciencia, abras el manual de la Agencia Tributaria y vayas leyendo lo que significa cada casilla para ir rellenándolas.

CONSEJO XOLO: Una vez presentado el modelo 303, recuerda descargar el justificante de presentación y guárdate también una copia del documento presentado.

Si tienes dudas, puedes contar con el equipo Xolo. 😀

Cómo aplazar el pago del modelo 303

Una de las situaciones típicas en las que te puedes ver metido como autónomo es que llegue la hora de cerrar el trimestre y, por tanto, de pagar el IVA correspondiente a esos tres meses anteriores y… ¡Sorpresa! Alguno o algunos de tus clientes todavía no te han pagado y no dispones de ese dinero.

Como dice Patricia Hervías en su libro… ¡QUE NO PANDA EL CÚNICO!

No tendrás que amenazar de muerte a tu cliente por no pagarte (aunque se lo merezca), ni pedir un préstamo al banco, ni dinero a tus padres. Como autónomo, para deudas inferiores a 30.000 euros podrás aplazar, e incluso fraccionar, el pago del IVA hasta 12 meses sin justificar absolutamente nada. Como te hemos dicho al principio del artículo, a veces (pocas veces) la Agencia Tributaria empatiza con los autónomos.

¿Cómo se hace esto?

- Cuando presentes el modelo 303 de autoliquidación del IVA, selecciona la opción “Reconocimiento de deuda con solicitud de aplazamiento”.

- Posteriormente, tendrás que tramitar la deuda en la página web de la Agencia Tributaria:

a. Accede a la Sede Electrónica de la Agencia Tributaria y, en la barra superior, selecciona el apartado “Información y gestiones”. Luego sigue la ruta: Deudas, apremios, embargos y subastas > Pagar, aplazar y consultar > Solicitar aplazamiento o fraccionamiento de deudas.

b. Identifícate con tu certificado digital o a través del sistema cl@ve PIN.

c. Cumplimenta y acepta la solicitud. Et voilà! 🙌🏼

Conclusiones

Si eres un freelance organizado y cuidadoso, posiblemente puedas hacer por tu cuenta muchos trámites administrativos. Sin embargo, cuando se trata de hacer trimestrales o de presentar la declaración de la renta, nuestra recomendación siempre será que lo delegues a un profesional.

¿Por qué?

Porque la cantidad de información que debes saber para presentar estos modelos sin errores es inmensa y te hará perder muchísimo tiempo.

Tiempo de conseguir clientes.

Tiempo de avanzar trabajo.

Tiempo de formarte en cosas nuevas.

O tiempo de descansar, que también es necesario.

💜 ¿Cómo te ayudamos desde Xolo? 💜

- Con un equipo de gestores expertos en autónomos que resolverán todas tus dudas.

- Con una plataforma online de contabilidad y facturación muy fácil de usar y a la que podrás acceder desde cualquier lugar y en cualquier momento.