¿Qué es el modelo 390 o declaración-resumen anual del IVA?

el 11 de abril, 2023 • 7 min de lectura

Aunque todavía faltan meses para su presentación, como ya te hemos hablado sobre el modelo 303 de autoliquidación del IVA, hoy vamos a adelantarte cosas sobre el modelo 390 (declaración-resumen anual del IVA). Puede que a estas alturas del año lo veas lejos, pero llegará antes de lo que imaginas. Y con los temas de Hacienda, siempre es mejor estar prevenido.

Antes de entrar en materia, hagamos un pequeño recordatorio de conceptos básicos:

|

CONCEPTO |

DEFINICIÓN |

|

IVA |

Impuesto que grava el consumo de la mayoría de bienes y servicios. |

|

IVA REPERCUTIDO |

IVA que cobras a tus clientes en tus facturas de ventas. |

|

IVA SOPORTADO |

IVA que pagas a tus proveedores en tus facturas de gastos. |

|

MODELO 303 |

Formulario para comunicar a la Agencia Tributaria el IVA repercutido y soportado durante el trimestre. |

|

IVA EN POSITIVO |

Implica que has recaudado más IVA del que has pagado y tendrás que ingresar la diferencia en Hacienda. |

|

IVA EN NEGATIVO |

Implica que has pagado más IVA del que has recaudado y podrás compensarlo en el próximo trimestre. |

¡Ya estás listo para empezar con el modelo 390! 🤓

¿Qué es el modelo 390?

El modelo 390 o declaración-resumen anual es una declaración informativa anual que contiene las operaciones realizadas a lo largo del año natural relativas a la liquidación del Impuesto sobre el Valor Añadido.

Básicamente, lo que hacemos en este formulario es resumir las declaraciones trimestrales presentadas a través del modelo 303 de autoliquidación del IVA.

NOTA: El modelo 303 es el equivalente trimestral al modelo 390 y tendrás que presentarlo al finalizar cada trimestre.

IVA a pagar o a devolver en el modelo 390

Presentar el modelo 390 no implica ningún cargo (como ocurre con el modelo 303). Se utiliza, simplemente, para informar a Hacienda sobre tus operaciones relativas al IVA y demostrar una correlación entre lo que presentaste en cada trimestre con lo que estás presentando al cierre del año. Sobra decir que cualquier descuadre entre los dos modelos podría ser motivo de comprobaciones por parte de la Agencia Tributaria. 🥲

¿Quién está obligado a presentar el modelo 390?

La declaración-resumen anual es un deber para cualquier freelance/autónomo o empresa que tenga la obligación de presentar las autoliquidaciones trimestrales del IVA.

Traducimos:

Si tienes que presentar el modelo 303 al final de cada trimestre, también tendrás que presentar el modelo 390 al finalizar el año. Incluso aunque sólo hayas presentado un trimestre de cuatro.

¿Pero quiénes están obligados a presentar el modelo 303 y, por tanto, el modelo 390?

Todos los profesionales que desarrollen una actividad económica sujeta a IVA en territorio español, es decir, prácticamente todos los autónomos y empresas.

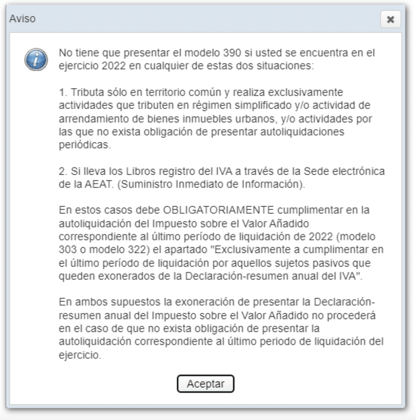

¿Y quienes no están obligados a presentar el modelo 390?

Desde el año 2014, existen algunas exenciones para la presentación del modelo 390:

- Los profesionales que presentan el modelo 369, el que se utiliza para declarar el IVA de la prestación de servicios digitales o ventas por ecommerce realizadas en otros países de Europa.

- Los autónomos que presentan autoliquidaciones no periódicas del IVA.

- Los sujetos pasivos que llevan los Libros de Registro del IVA a través de la Sede Electrónica de la AEAT, pues la Agencia Tributaria ya dispone de sus registros.

- Finalmente, también están exentos de presentar este modelo los profesionales con periodo de liquidación trimestral que realizan actividades en el régimen simplificado del IVA y aquellos cuya actividad consista en operaciones de arrendamiento de bienes inmuebles urbanos.

¿Cuándo se presenta el Modelo 390?

Como te decíamos al inicio, se trata de una declaración informativa anual. Comprende, por tanto, el período de un año natural (entre el 1 de enero y el 31 de diciembre) y deberás presentarlo entre el 1 y 31 de enero del año siguiente.

Por ejemplo, si quieres presentar el modelo 390 correspondiente al ejercicio 2024, deberás hacerlo antes del 31 de enero de 2025. Si justo ese día corresponde a un festivo o a un sábado o domingo, el último día será el siguiente día laborable.

Para saber más sobre los plazos y presentaciones de cada modelo puedes leer:

→ El calendario fiscal de autónomos ←

¿Qué pasa si presento el modelo 390 fuera de plazo?

Presentar fuera de plazo el modelo 390 implica una sanción económica por parte de la Agencia Tributaria. ¡Sorpresa! Pero no te asustes porque, en este caso, será leve.

Como se trata de una declaración informativa, que te retrases en su presentación no supone ningún daño para Hacienda. Así que te expones a una multa de unos 200 euros. A la que, además, podrás aplicar algunas reducciones por aceptación de la sanción y por pronto pago.

¿Qué se necesita para presentar el modelo 390?

Para rellenar el modelo 390 sin morir en el intento, lo mejor será que tengas alguna información previamente preparada. Si lo has hecho como te hemos recomendado para el modelo 303, tendrás la mayor parte del trabajo avanzado.

¿Qué información precisabas tener a mano? Pues vas a necesitar los ingresos y gastos de todo el año relacionados con tu actividad económica. Todos ellos correctamente justificados con una factura, claro. También necesitarás separar esta información en base a algunos criterios:

- En primer lugar, es importante separar los valores de las bases imponibles de las cuotas de IVA.

- También es necesario separar los importes según el tipo de IVA, que puede ser del 4%, del 10% o del 21%.

- Asimismo, te recomendamos separar las facturas según la procedencia del ingreso o del gasto (nacional, intracomunitaria o extracomunitaria).

- Finalmente, otro criterio importante es diferenciar gastos corrientes (se consumen en menos de un año) de bienes de inversión (duran más de un año), ya que esto influirá en la forma en que se computan en el modelo 390.

¿Cómo presentar el modelo 390 como autónomo?

Igual que ocurre con otros modelos (como el 303 de autoliquidación del IVA), para la presentación del modelo 390 la sede electrónica de la Agencia Tributaria te ofrece un formulario que puedes ir completando en línea, así como muchísima información para su correcta cumplimentación.

Eso sí, como requisito indispensable para la presentación del modelo 390 o declaración-resumen anual del IVA por vía telemática necesitarás un certificado digital. En caso de que no lo tengas, también podrás identificarte a través del sistema cl@ve PIN, que te permite un acceso temporal.

Para presentar este modelo, los pasos a seguir son:

1. Accede a la Sede Electrónica de la Agencia Tributaria y, en la barra superior, selecciona el apartado “Todas las gestiones”. Luego sigue la ruta: Impuestos, tasas y prestaciones patrimoniales > IVA > Modelo 390. IVA. Declaración Resumen Anual > Modelo 390. Presentación.

2. Una vez dentro, deberás identificarte con tu certificado digital o a través del sistema cl@ve PIN.

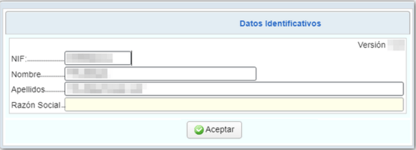

3. Tras la identificación, tendrás que rellenar unos datos identificativos básicos.

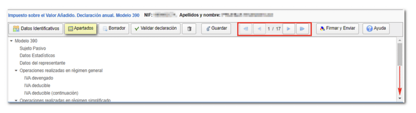

5. En este punto, ya podrás empezar con tu declaración. Te encontrarás con los siguientes apartados:

- “Datos identificativos”: acceso a tus datos fiscales.

- “Apartados”: acceso a las distintas páginas de la declaración.

- “Guardar”: podrás guardar datos en los servidores de la AEAT para retomar la declaración más adelante desde ese punto (es que es muy posible que necesites pausas…🫠).

- “Validar declaración”: te permite comprobar si existen errores y corregirlos.

- “Firmar y enviar”: para, finalmente, presentar la declaración.

NOTA: recuerda que en la esquina inferior derecha vas a tener la opción "¿Necesitas ayuda?" para conectar con los servicios de asistencia de la Agencia Tributaria. También puedes contar con el equipo Xolo para olvidarte de estos trámites.

¿Cómo rellenar el modelo 390 como autónomo?

Te lo advertimos, este punto no es sencillo. Son muchos palabros a entender y muchas casillas a rellenar. Por eso, vamos a explicarte los principales conceptos con los que te vas a encontrar a lo largo del formulario. ¡Vamos a por ello! 💪🏼

Identificación del sujeto pasivo

Debes indicar tu NIF y nombre completo. Además, tienes que especificar si te encuentras en alguno de los grupos excluidos.

Devengo

Indica el ejercicio al que corresponde la declaración y si se trata de una declaración sustitutiva (o sea, que sustituye a otra). En caso de ser así, tendrás que proporcionar el número de referencia de la declaración a la que sustituye.

Datos estadísticos

En esta sección tienes que especificar la actividad o actividades económicas que realizas, es decir, a las que va a hacer referencia la declaración, con su correspondiente clave y epígrafe del IAE. La relación de actividades se realiza de mayor a menor importancia (por volumen de operaciones).

Datos del representante

Este apartado sólo debe completarse en caso de que se actúe en nombre de un tercero.

IVA devengado

Introduce el IVA devengado, es decir, el que corresponde a los ingresos de tu actividad; desglosados por tipo de operación realizada en Régimen General y tipo de IVA que se le aplica.

Régimen simplificado

En caso de tributar por el régimen simplificado, sólo deberás cumplimentar este apartado. Recuerda que los autónomos en régimen de estimación objetiva (módulos) no tienen la obligación de presentar el modelo 390.

Deducibilidad del IVA

Después de haber declarado el IVA devengado, tendrás que hacer lo mismo con el IVA deducible (el que corresponde a los gastos). Al completar este apartado, podrás conocer la diferencia entre el IVA devengado y el deducible.

Resumen anual del IVA

En este documento se recoge un resumen de tus operaciones anuales y ha de ser cumplimentado por los autónomos que tributen a la Administración del Estado, con excepción de las comunidades forales de Navarra y País Vasco, que cuentan con regímenes fiscales diferentes.

Tributación en varias administraciones

En el caso de que tributes tanto en la Administración del Estado como en las administraciones forales de Navarra y País Vasco, tendrás que rellenar este apartado del modelo 390 de resumen anual del IVA.

Liquidaciones realizadas

Este apartado se divide en dos partes: una para los que no tributan en el Régimen Especial del Grupo de Entidades (REGE) y otra para los profesionales y empresarios que sí forman parte de él. Para saber qué parte rellenar, deberás conocer en cuál te sitúas.

Volumen de operaciones

Este apartado recoge un resumen total de los ingresos según las operaciones realizadas. Es importante tener en cuenta las exclusiones de las operaciones en Régimen General: las operaciones realizadas en establecimientos fijos fuera del territorio de aplicación del IVA y los autoconsumos de bienes especificados en la Ley de IVA.

Operaciones específicas

En caso de que hayas realizado operaciones de tipo especial, deberás detallarlas en este apartado, independientemente de si ya lo has hecho con anterioridad.

Prorrata

Si te aplicas la regla de prorrata en operaciones con derecho y sin derecho a deducción simultáneamente o percibes alguna subvención, tendrás que cumplimentar esta hoja. En ella especificarás la actividad económica, el importe total de las operaciones, el importe de las operaciones con derecho a deducción, el tipo de prorrata y su porcentaje.

Actividades con regímenes de deducción diferenciados

Este último módulo recoge las actividades con regímenes de deducción diferenciados (según la Ley del IVA) y desglosa el IVA deducible en cada operación

NOTA: si todavía tienes dudas, también puedes acceder al manual de la Agencia Tributaria sobre este modelo, donde puedes ampliar información al respecto, así como profundizar en el significado de cada casilla dentro de cada uno de los apartados.

Conclusiones

Y si no quieres complicarte la vida y asegurarte de que todos tus formularios se envían sin errores, siempre puedes delegar estos trámites a una gestoría especializada en autónomos.

¿Cómo lo hacemos en Xolo?

- Te daremos acceso a nuestra plataforma online, donde podrás gestionar tu contabilidad, crear facturas de manera muy fácil y tener acceso a tus declaraciones de impuestos, que nuestros gestores presentarán por ti.

- Te asignaremos un gestor que se encargará de todo lo relativo a la fiscalidad y de asesorarte siempre que lo necesites.

Todo en remoto y sin necesidad de visitar ninguna oficina. ¡Olvídate ya del papeleo y de las ataduras! 😉

Sobre Xolo

Xolo es mucho más que una gestoría digital. Ayudamos a los freelance con el papeleo para que puedan dedicar su tiempo a hacer crecer su negocio. Ofrecemos soluciones de facturación, contabilidad y fiscalidad para escalar la revolución freelance y del futuro del trabajo.